Après avoir acquis un bien immobilier avec le dispositif Pinel, le propriétaire bailleur a l’obligation de déclarer son acquisition à l’administration fiscale pour pouvoir bénéficier de la réduction d’impôt. Il y a alors des formulaires indépendants et spécifiques à remplir. Mais cette déclaration n’est pas aisée et il se peut que vous ayez besoin d’accompagnement.

Cet article va vous accompagner dans chacune des étapes pour remplir votre déclaration de loi Pinel en 2022 sans faire d’erreurs.

Sommaire

Les étapes de la déclaration d’impôt en pinel

En fonction de votre statut, du nombre de biens dont vous disposez et des revenus générés via la location de vos biens, il peut y avoir certaines spécificités pour remplir votre déclaration d’impôt. Voyons cela en détails ensemble.

Attention, selon certains spécificités, la déclaration de vos impôts en loi Pinel peut varier, notamment si vous déclarez vos impôts pour la deuxième année.

La déclaration d’engagement avec le formulaire 2044 EB

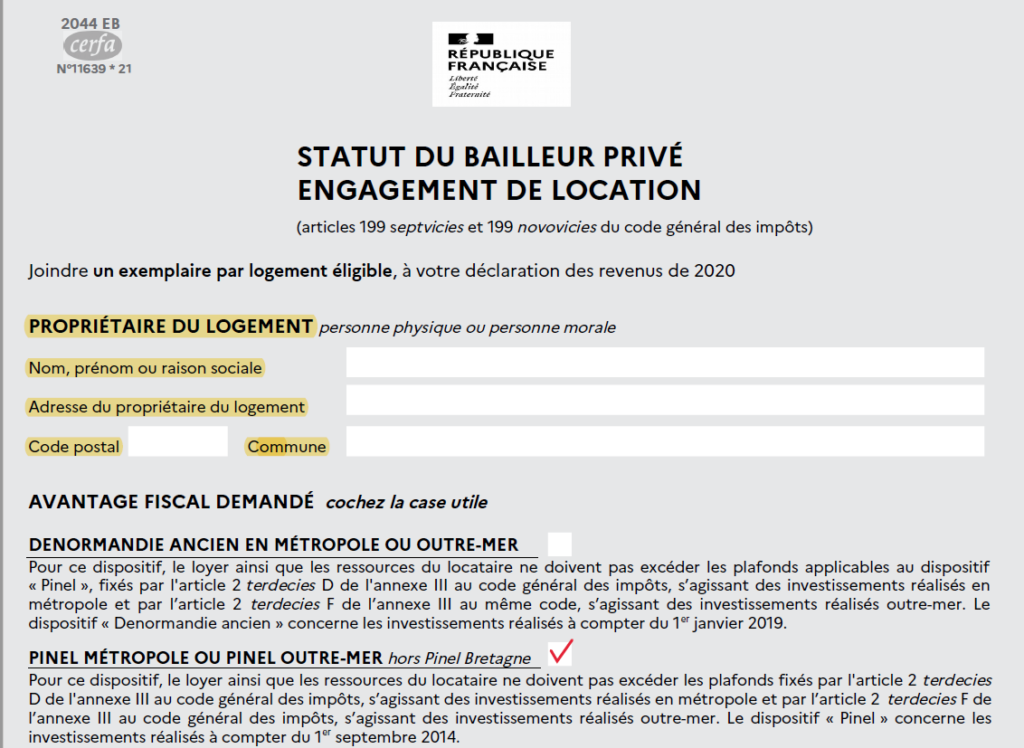

La première étape pour remplir sa déclaration en pinel est de remplir le formulaire 2044 EB. Vous y déclarez votre engagement de location et votre acquisition. Ce formulaire permet aux services fiscaux de vérifier que vous vous conformez aux conditions imposées par la loi pinel. Pour savoir la date à laquelle vous devez faire la déclaration, vous pouvez consulter la page 20 du formulaire 2044 EB. Vous verrez un tableau consignant les informations requises.

Pour un logement terminé en 2021, la déclaration d’engagement doit se faire simultanément avec la déclaration d’impôts de 2021.

- Le remplissage du formulaire 2044 EB commence à la page 1 où vous devez renseigner votre statut, comme présenté en image.

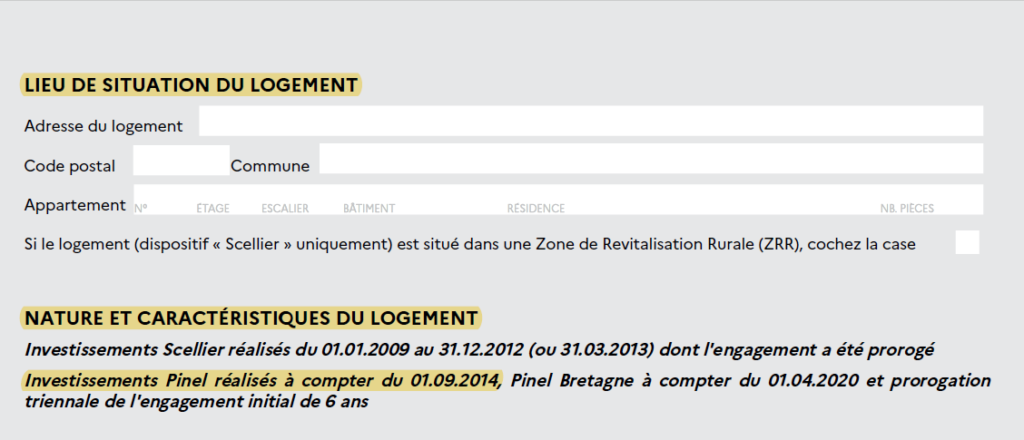

- Dans les trois pages d’après, vous aurez à préciser le lieu de situation, la nature et les caractéristiques de la construction. Vous y mentionnez la date d’acquisition et le prix de revient du logement objet de la réduction de la loi Pinel.

Pour les logements neufs ou en état de futur achèvement, il s’agit du prix d’acquisition et des frais annexes comme la TVA ou encore les honoraires de notaire.

Pour les logements pine ancien, le prix de revient correspond au prix d’acquisition, aux frais annexes et aux frais supplémentaires (rénovation, aménagement, etc.).

- Par la suite, à la page 6, vous devez choisir votre engagement initial de location. Il peut se décliner sur 6 ou 9 ans.

- Aux pages 20 et 21, le formulaire liste les documents à pourvoir de manière simultanée avec la déclaration. Il s’agit de la copie du bail ; la copie de l’avis d’impôt du locataire réalisé pour le compte de l’avant-dernière année avant la signature du bail, soit n-2 ; et des justificatifs adaptés au type d’investissement.

Le bilan foncier : le formulaire 2044

Le bilan foncier se réalise avec le formulaire 2044. Il s’agit tout simplement d’indiquer l’ensemble de vos revenus annuels en lien avec votre investissement et les charges qu’il implique. Ainsi, le bilan précisément c’est la déduction des charges de vos revenus. C’est une déclaration importante, car elle permet le calcul des impôts sur le revenu et l’estimation des prélèvements sociaux. Cela dit, après avoir renseigné votre état civil et votre adresse :

- Entre la case 210 à 240, vous devez déclarer vos recettes (cases 210 à 215) et vos dépenses (cases 221 à 240). Les dépenses s’entendent des charges et des frais à déduire des revenus fonciers. Il s’agit notamment des frais de gestion, les travaux d’entretien, la taxe foncière, les charges de copropriétés et la prime d’assurances.

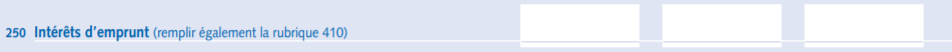

- Par la suite, il s’agit de rapporter aux intérêts bancaires, toutes les dépenses en lien avec votre emprunt (case 400 à 410).

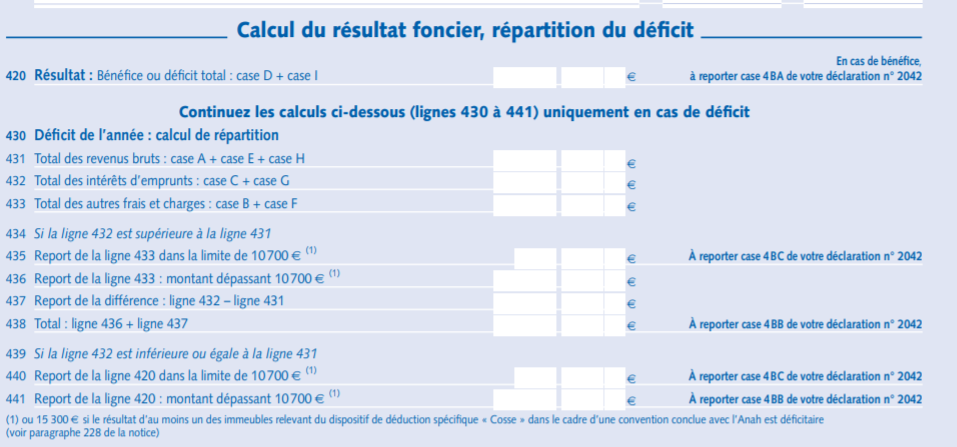

- Dans les lignes 420 à 441, il ne vous reste plus qu’à calculer le résultat foncier. Le résultat foncier découle des déclarations que vous avez faites.

S’il est négatif vous aurez encore quelques calculs à faire (et à reporter au formulaire 2042). Il faut alors distinguer selon deux cas. Dans le premier cas, les intérêts d’emprunt sont plus élevés que les revenus bruts. Vous devrez alors calculer le montant des charges à déduire inférieures à 10 700 euros (case 435) ; reporter l’excédent (case 436) et faire la différence entre les intérêts et les revenus (case 437. A la ligne 438, vous ferez le total des cases 436 et 437. Dans le second cas, la somme des intérêts d’emprunt est inférieure ou égale aux revenus bruts. Il vous suffira alors de reporter le déficit renseigné à la case 420 au niveau de la case 440, et d’insérer à la ligne 441 le montant excédant 10 700 euros.

Le formulaire 2042 pour l’obtention de la réduction d’impôts

C’est grâce à ce formulaire que vous obtiendrez la réduction d’impôt de la loi pinel.

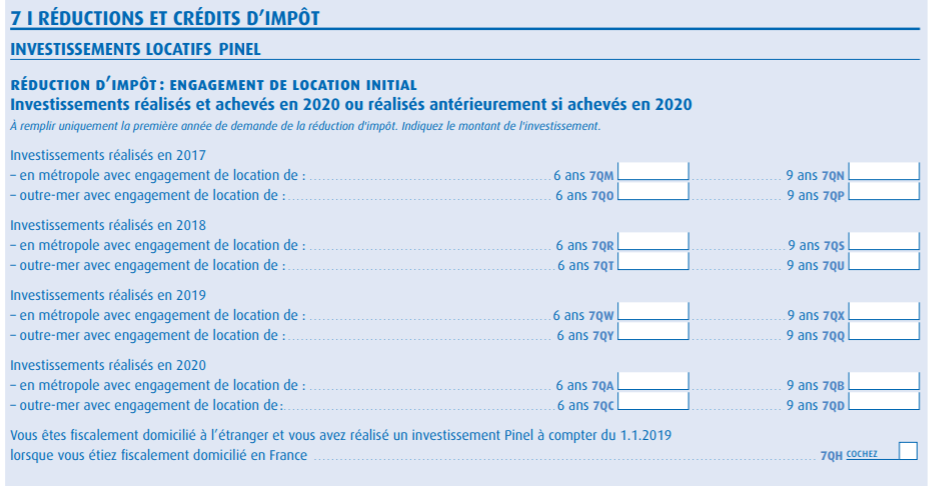

- A la page 5, vous aurez à préciser le prix de revient de l’acquisition sur la ligne qui correspond à la durée d’engagement de location. Cela ne vaut que pour la première année. Par la suite, vous pourrez simplement renseigner la somme de réduction fiscale dans la rubrique de report des investissements.

Ainsi, la déclaration d’impôt en pinel impose de nombreuses informations. Mais en la réalisant étape après étape, vous finirez par l’obtenir.